思考的优质探索Web3:如何

2025-11-15

随着数字科技的迅猛发展,Web3概念的兴起为全球银行业带来了前所未有的机遇与挑战。作为金融中心,香港在这一领域尤为突出。Web3不仅对银行的运营模式提出了新要求,还推动了银行在服务方式、用户体验等方面的深度创新。本文将深入探讨Web3如何在香港银行业实现数字化转型,并分析其未来的发展趋势。

Web3是互联网发展的第三个阶段,其核心理念是去中心化,强调用户的自主权和隐私保护。与Web1.0的静态网页和Web2.0的社交互动不同,Web3通过区块链技术,允许用户拥有数据主权,构建更加安全和透明的网络环境。这一阶段的关键特点包括去中心化应用(dApps)、智能合约、数字资产和去中心化金融(DeFi)等。

香港作为国际金融中心,其银行业发展成熟,拥有多家大型银行和金融机构。然而,传统银行业务在面对数字化浪潮时,面临着较大压力。因此,许多银行开始探索如何从Web3的视角进行数字化转型,提升客户体验,同时内部运营。

Web3的引入改变了传统银行业务的多方面运作。例如,区块链技术使得交易透明度大幅提升,用户可以随时查询交易记录,有效降低了欺诈风险。同时,智能合约的应用可以简化多个金融流程,提高效率。

虽然香港银行在转型过程中具备较大机会,例如更好的客户服务和数据安全,但也不可忽视面临的挑战,包括技术成本、合规风险及市场竞争等。金融监管机构需要及时制定相关政策,以保障新兴技术的合规运行。

Web3将赋予消费者更多的控制权,使他们能够直接参与到金融交易中,降低了金融服务的门槛。此外,消费者能够享受更为个性化和高效的服务,例如数字资产管理、贷款等业务将更加便捷。

未来,随着Web3技术的不断成熟和应用,香港银行业将进入一个全新的数字化时代。在这一时期,银行不仅仅是资金的管理者,更将成为数字经济的重要参与者。科技与金融的融合将是未来银行业的常态,值得行业内人士关注。

---Web3带来的去中心化理念改变了传统银行的服务模式。银行不再是用户和金融服务的唯一中介,而是可以通过智能合约实现自动化交易,用户的身份和资产信息更为安全。这意味着传统银行需要重新审视其价值链,以及如何通过技术提升服务创新。

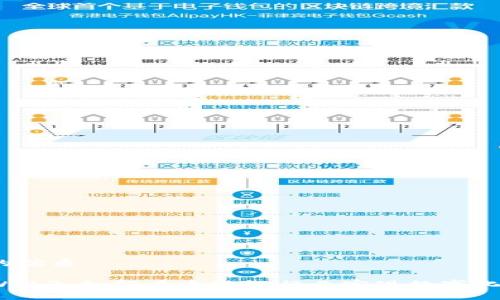

随着市场竞争的加剧,一些香港银行已开始采取行动,实施Web3战略。例如,某些银行推出基于区块链的跨境支付解决方案,旨在降低交易成本,提高效率。这些早期的采用者可能会在未来数年内获得显著的市场优势。

Web3的引入使得金融监管变得更加复杂。以去中心化金融(DeFi)为例,交易是完全自动化的,这有可能导致对监管合规的忽视。因此,金融监管机构需要与行业内的专家合作,制定适应新环境的监管框架,以保障金融市场的稳定性。

消费者对新技术的接受度一直是影响金融创新成败的关键因素。香港作为一个科技发达的城市,年轻用户对Web3银行服务普遍持乐观态度。但依然存在对安全性和隐私问题的担忧,银行需要通过教育和透明度来提升用户的信任。

香港的Web3技术将继续快速发展,特别是在区块链和去中心化金融领域。预计未来几年内,会有更多的银行和金融机构开始探索Web3的潜力,集成更多的创新服务,以满足市场上日益增长的需求。

随着Web3技术的普及,香港的银行业竞争格局将发生显著变化。新兴的金融科技公司不仅在技术上具有优势,还在业务灵活性和客户体验上不同于传统银行。这使得香港的传统银行不得不加速数字化转型,以保持其市场份额。

--- 上述内容不仅涵盖了Web3在香港银行业的应用及其潜在影响,还提供了深入的探讨,适合用户搜索,并为提供了契机。